패션 디자인 플랫폼 기업(의류 ODM)인 노브랜드의 수요예측 결과가 발표되었습니다. 2,044개 기관이 참여하여 1,076대 1의 경쟁률을 기록하였습니다. 공모가는 희망밴드 상단을 27% 초과한 14,000원으로 결정되었습니다. 노브랜드 수요예측 결과 공모가, 상장일, 유통물량, 장단점 등을 알아보겠습니다.

노브랜드 수요예측 결과, 공모가

1. 노브랜드 수요예측 결과

1) 수요예측 결과

국내외 2,044개 기관이 참여하여 1,075.61대 1의 기관경쟁률을 기록하였습니다.

2) 의무보유 확약

의무보우 확약은 4.5%로 조금 낮은 결과를 보였습니다.

3) 청약 일정

청약일은 5월 13일(월)~14일(화)이며, 환불일은 5월 17일(금)입니다. 3일이 소요됩니다.

4) 최근 공모주 경쟁률 비교

| 구분 | 노브랜드 | 아이씨티케이 | 코칩 | 민테크 |

| 기관경쟁률 | 1076 | 783 | 988 | 947 |

| 기관참여수 | 2044 | 2113 | 2207 | 2186 |

| 의무보유 확약 | 4.5 | 6.5 | 13.2 | 4.2 |

| 상장일 최고가(종가) | 5/23 상장예정 | 5/17 상장예정 | 73%(58%) | 52%(23%) |

2. 노브랜드 공모가

1) 공모가 희망밴드는 8,700원~11,000원이었습니다.

2) 기관 수요예측에서 14,000원 이상을 제시한 비율이 98% 이상이었습니다.

3) 공모가는 14,000원으로 확정되었습니다.

3. 주관사 및 최소청약 수량

1) 주관사는 삼성증권입니다.

2) 최소 청약 수량은 20주이며, 14만 원의 증거금이 필요합니다.

3) 비례 청약 한도는 15,000주로 1억 500만 원이 필요합니다.

4) 청약 수수료는 2,000원입니다. 증권 회사별 수수료 면제 방법은 아래 링크에서 확인하세요.

노브랜드 상장일, 유통금액

1. 노브랜드 상장일

노브랜드 상장일은 5월 23일(목) 단독 상장입니다.

2. 공모금액 및 유통금액

1) 공모주식수는 120만 주이며, 일반투자자 30만 주, 기관투자자 90만 주가 배정되었습니다.

2) 공모 금액은 168억 원이며, 시가 총액은 1,147억 원입니다.

3) 상장일 유통 물량은 전체 주식의 22.74%이며, 유통 금액은 약 261억 원입니다.

4) 유통물량과 시가 총액이 작은 공모주입니다.

3. 공모자금 사용계획

1) 신규 공장 증설 및 시설투자를 위해 112억 원을 사용할 예정입니다.

2) 풀서비스 플랫폼의 효율화, 생산성 향상 및 품질 관리 강화를 위한 연구개발에 40억 원을 배정할 계획입니다.

3) 채무 상환 및 운영 자금으로 14.5억 원을 사용할 예정입니다.

4. 노브랜드 회사 정보

노브랜드의 디자인, 고객사, 브랜드, 해외 법인 등은 회사 홈페이지에서 확인하세요.

노브랜드 사업내용 및 손익계산서

1. 노브랜드 사업내용

1) 회사는 글로벌 패션 시장에서 디자인 플랫폼입니다.

2) 40여 개에 달하는 세계적인 패션 브랜드와 협력하여, Knit과 Woven 소재를 주축으로 한 의류 제품의 디자인부터 수출까지 전 과정에 참여합니다.

3) 비즈니스 모델은 단순한 ODM 서비스를 넘어섭니다.

4) 자체 개발한 다양한 소재와 창의적인 상품 디자인을 고객사와의 긴밀한 소통을 통해 제공함으로써, 고객사의 판매 및 마케팅 전략에 실질적인 기여를 하고 있습니다.

5) 이를 통해 우리는 우수한 디자인 및 R&D 역량을 바탕으로 한 플랫폼 비즈니스 모델을 추구하고 있습니다.

6) ESG 기준에 부합하는 지속 가능한 사업 확장을 목표로, 국제적인 친환경 인증을 획득하였습니다.

7) 2002년에는 베트남에, 그리고 2007년에는 인도네시아에 각각 자체 생산 공장을 설립함으로써 글로벌 생산 기반을 확립했습니다.

2. 손익계산서

1) 2022년 매출액 5,529억 원, 당기순이익 293억 원의 실적을 달성했습니다.

2) 2023년 들어 매출액 4,592억 원. 당기순이익 8억 원의 실적입니다.

3) 작년 매출과 이익이 대폭 줄었습니다.

4) 2024년 매출과 실적은 좋아 질 것으로 예상하고 있습니다.

노브랜드 장단점

1. 장점

1) 공모규모, 시가총액, 유통 물량 등이 작아 상장일 수익률에 유리하다.

2) 환매청구권 3개월이 주어졌습니다.

(환매청구권 : 공모주 가격이 하락하는 경우 공모가의 90% 가격에 매도할 수 있는 권리이다.)

2. 단점

1) 공모 규모가 적어 배정 물량이 적을 것이다. 균등은 1주 배정확률이 50% 이하로 예상됩니다.

2) 회사의 사업 섹터가 성장성 높은 분야가 아니다.

3) 최근 공모주 수익률이 낮아졌다.

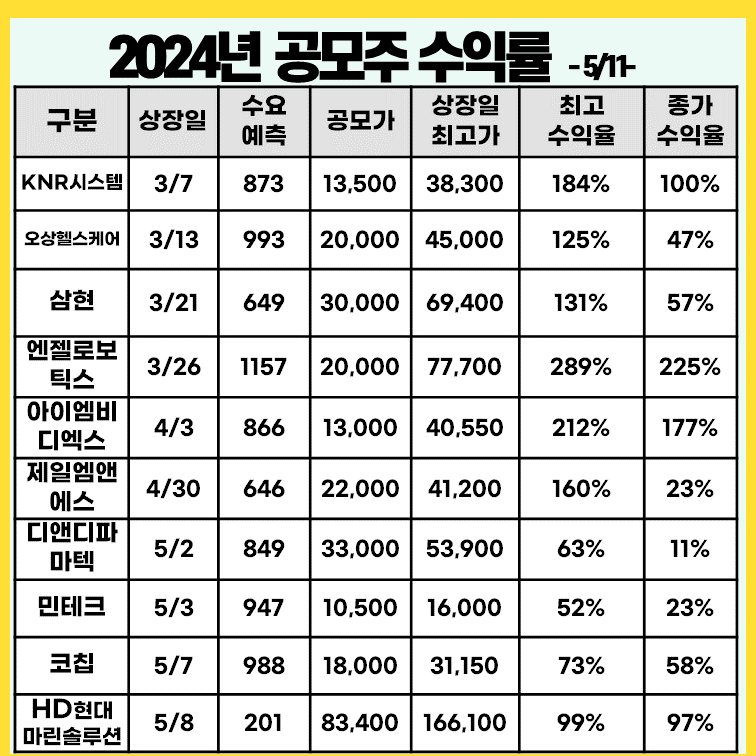

3. 최근 공모주 상장일 실적

1) 최근 5월 8일에 상장한 HD현대마린솔루션은 상장일 최고가 166,100원(수익률 99%)을 기록하며 좋은 수익을 주었다.

2) 현대마린솔루션 상장일 오전에는 30%~40%의 수익률을 주었다. 오후에는 연기금의 적극적인 매수로 주가가 상승하며 종가 97% 수익률로 마감되었습니다.

결론

노브랜드의 수요예측 결과는 시장의 높은 관심을 반영하며, 공모가는 희망밴드를 크게 상회한 14,000원으로 확정되었습니다. 2,044개 기관이 참여한 결과, 1,076대 1의 높은 경쟁률을 기록했습니다. 상장일은 5월 23일로 예정되어 있으며, 공모를 통해 조달된 자금은 신규 공장 증설, 연구개발 및 운영 자금으로 활용될 예정입니다. 노브랜드는 글로벌 패션 시장에서 디자인 플랫폼으로서의 입지를 더욱 공고히 할 것으로 기대됩니다. 성공 투자하시기 바랍니다.

<같이 보면 좋은 글 소개>

하스 공모주 청약 일정, 수요예측, 유통 물량, 기업 정보

치과 소재를 개발하여 제조 및 판매 사업을 영위하는 회사인 하스가 공모주 청약을 진행합니다. 청약일은 5월 27일부터 28일까지이며, 주관사는 삼성증권입니다. 하스 공모주 청약 일정, 수요예

sosoincome.tistory.com

'경제관련' 카테고리의 다른 글

| 미래에셋비전스팩4호 공모주 청약 일정, 최근 수익률 (34) | 2024.05.14 |

|---|---|

| 2024년 5월 공모주 청약 일정 변경 수정(6월초 포함) (40) | 2024.05.12 |

| 청년내일저축계좌 신청 방법, 제출 서류 확인 (31) | 2024.05.10 |

| 하스 공모주 청약 일정, 수요예측, 유통 물량, 기업 정보 (33) | 2024.05.09 |

| KB제28호스팩 수요예측 결과, 상장일 (53) | 2024.05.05 |

댓글