이차천지 믹싱 장비 제조 전문 기업인 제일엠앤에스의 수요예측 결과가 발표되었습니다. 공모가는 희망 밴드 상단을 22% 초과한 22,000원으로 확정되었습니다. 2,164개 기관이 참여하여 646대 1의 비교적 높은 경쟁률을 보였습니다. 제일엠앤에스 수요예측 결과 공모가 22000원, 상장일, 주관사, 장단점 등을 알아보겠습니다.

제일엠앤에스 수요예측 결과, 공모가

1. 제일엠앤에스 수요예측

1) 수요예측 결과

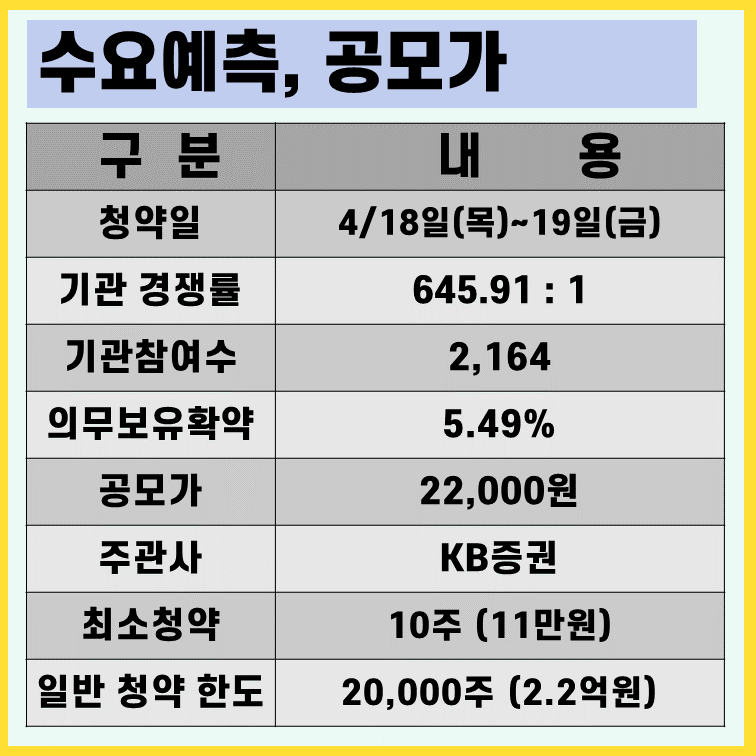

국내외 2,164개의 기관이 참여하여 645.91대 1의 경쟁률을 기록하였습니다.

2) 의무보유

의무보유 확약은 5.49%로 낮은 수치를 보였습니다.

3) 청약 일정

청약일은 4월 18일~19일이며, 환불일은 4월 23일입니다.

2. 제일엠앤에스 공모가

1) 공모가 희망밴드는 15,000원~18,000원이었습니다.

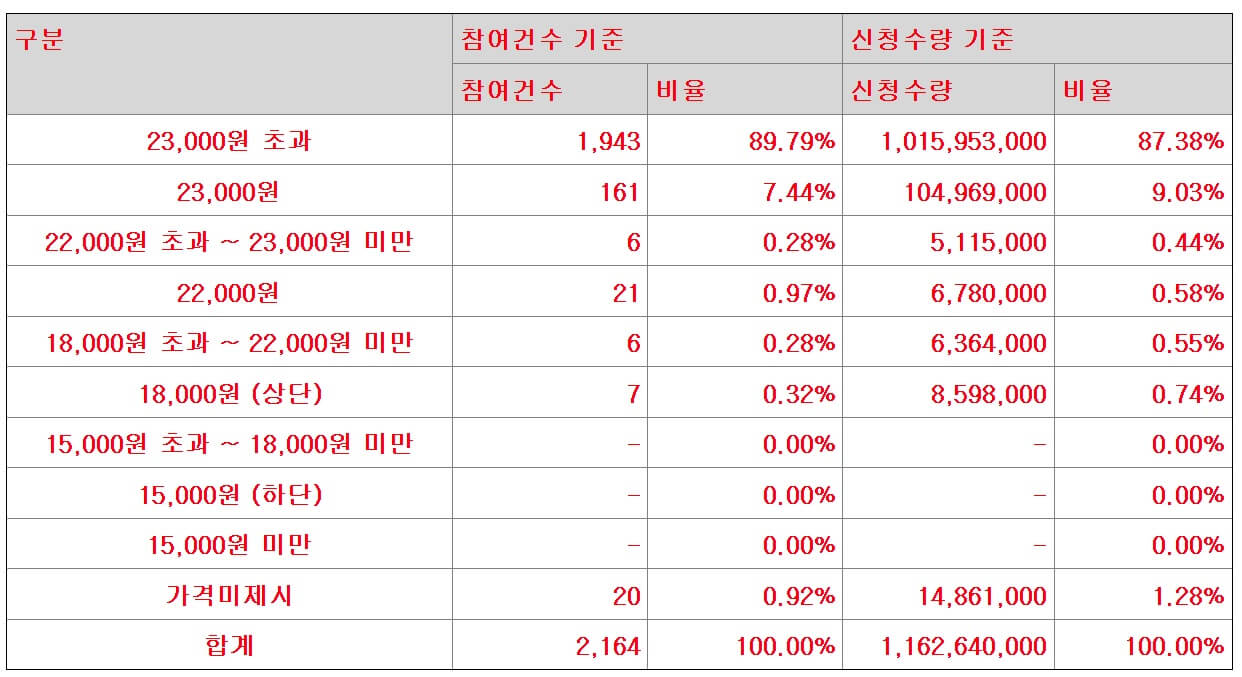

2) 기관 수요예측에서 23,000원 이상을 제시한 비율이 96% 이상이었습니다. 공모가는 22,000원으로 최종 확정되었습니다.

3. 주관사 및 최소청약 수량

1) 주관사는 KB증권입니다. 청약 수수료는 1,500원입니다.

2) 최소 청약 수량은 10주로 110,000원의 청약 증거금이 필요합니다.

3) 비례 청약 일반 한도는 22,000주로 증거금은 2.2억 원이 필요합니다.

4) KB증권 청약 신청, 경쟁률, 공모주 청보는 아래 링크에서 확인하세요.

제일엠앤에스 상장일, 유통금액

1. 제일엠앤에스 상장일

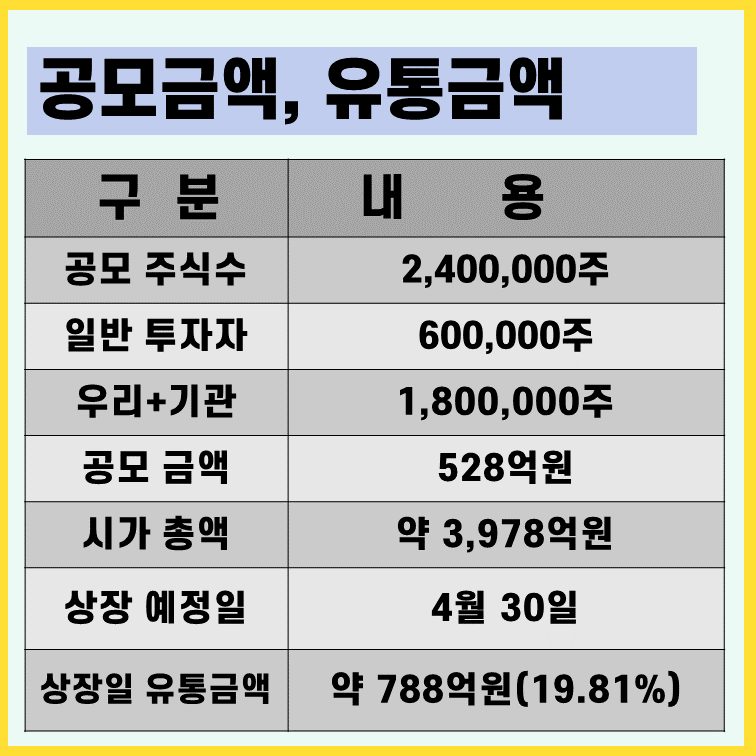

상장일은 4월 30일(화)로 예정되었습니다.

2. 공모금액 및 유통금액

1) 공모 주식수는 2,400,000주이며, 일반투자자 600,000주, 기관투자자 1,800,000주입니다.

2) 공모 금액은 528억 원이며, 시가 총액은 약 3,978억 원입니다.

3) 상장일 유통 물량은 전체 주식의 약 19.8%이며, 유통 금액은 약 788억 원입니다.

3. 공모자금 사용계획

1) 회사는 재무구조를 개선하기 위해 채무를 상환하고자 합니다. 고율의 이자를 부담하고 있는 채무를 상환하기 위해 296억 원을 사용할 계획입니다.

2) 기업의 운전자금으로 224억 원을 사용할 계획입니다. 납품을 위한 부품 등 매입 자금 및 영업활동 필요자금으로 활용할 것입니다.

4. 투자정보

제일엠앤에스 IR자료, 제품 및 사업부문에 관한 경영 정보는 아래 회사 홈페이지에서 확인하세요.

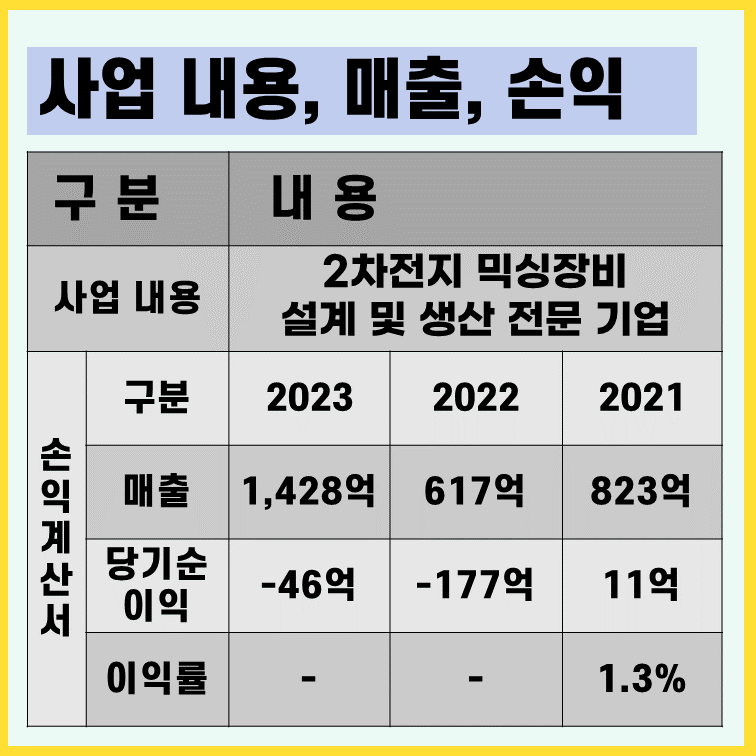

손익계산서 및 사업내용

1. 손익계산서

1) 2022년 매출액 617억, 당기순손실 -177억입니다.

2) 2024년 매출액 1,428억, 당기순손실 -46억입니다.

3 아직 적자기업이지만, 매출이 큰 폭으로 증가하고 있습니다.

2. 사업 내용

1) 당사는 믹싱 장비를 제조하고 설계 및 시스템공사를 제공합니다.

2) 믹싱 공정은 양극/음극의 활물질에 바인더, 도전재, 용매를 혼합하여 슬러리 형태로 만드는 공정입니다.

3) 2차 전지 믹싱 과정에 사용되는 재료는 양극재, 음극재, 바인더, 도전재, PVDF, 성능개선재입니다.

4) 2차 전지의 에너지 효율과 안정성 확보를 위해 재료를 균일하게 혼합하는 것이 중요합니다.

5) 믹싱장비의 핵심은 재료가 균일하게 혼합되도록 하는 계량정밀도 기술입니다.

6) 당사는 2차 전지, 화학/방산/우주항공, 제약/식품사업 등 다양한 분야의 고객사를 확보하고 있습니다.

7) 지속적인 경쟁력 확보를 위해 믹싱공정 개선 및 유관사업 확대에 적극적인 투자를 하고 있습니다.

8) 2차 전지 고형분 함유량을 높이는 기술력 및 납품 실적을 보유한 국내 유일 기업입니다.

제일엠앤에스 장단점

1. 장점

1) 국내 3대 믹싱장비 업체로 삼성 SDI, LG엔솔, 노스볼트 등의 주요 고객사를 두고 있다.

2) 매출이 큰 폭으로 성장하고 있으며, 방산, 우주항공 등 섹터로 진출하고 있다.

2. 단점

1) 아직 적자기업으로 공모가 산출의 적정성을 평가하기 어렵다.

2) 환불 기간이 4일이다.

3. 평가

균등청약은 참여할 계획이며, 환불 기간이 길어 비례청약은 청약 경쟁률을 보며 결정할 것입니다.

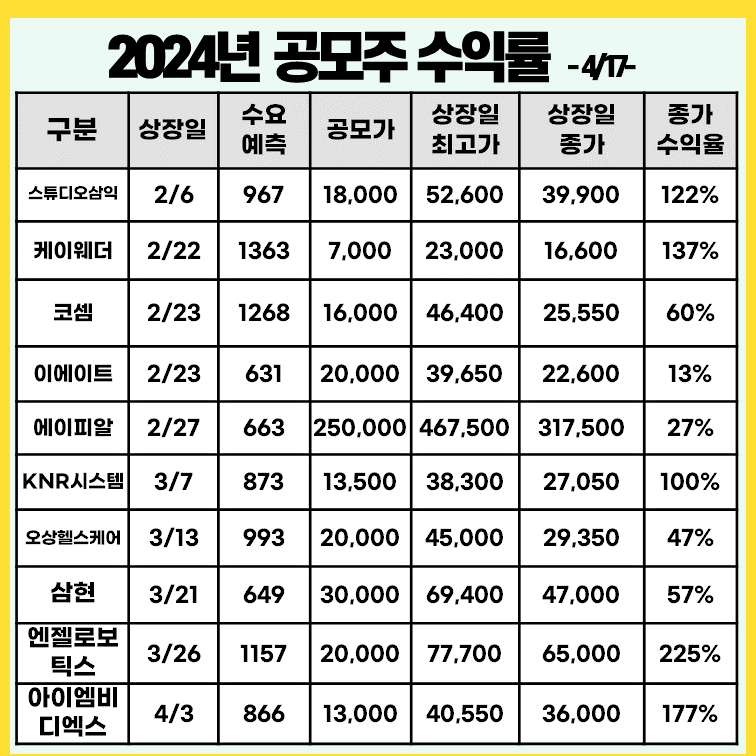

4. 최근 공모주 상장일 실적

5. 4월 공모주 청약 정보

4월 공모주 청약 일정 및 분석 정보는 아래 링크에서 확인하세요.

결론

제일엠앤에스의 상장을 앞두고 공모가가 희망 밴드 상단을 22% 초과하는 22,000원으로 확정됐습니다. 이는 2,164개 기관의 참여와 646대 1의 높은 경쟁률을 반영한 결과입니다. 매출 성장세와 주요 고객사 확보 등이 긍정적 요소로 작용한 것으로 보이나, 아직 적자 기업이라는 점은 투자 시 고려해야 할 부분입니다. 상장일은 4월 30일로 예정되어 있으며, 공모를 통해 확보한 자금은 채무 상환과 운전 자금 등에 사용될 예정입니다. 좋은 수익 주기를 기대합니다.

<같이 보면 좋은 글 소개>

에이치디현대마린솔루션 공모주 청약 일정, 수요예측 정보

HD현대중공업의 선박 애프터서비스(AS) 사업을 영위하는 기업인 HD현대마린솔루션이 공모주 청약을 진행합니다. 공모 금액이 7,423억 원으로 LG에너지솔루션 이후 최대 규모의 공모주입니다. 에이

sosoincome.tistory.com

'경제관련' 카테고리의 다른 글

| 유안타제16호스팩 수요예측 결과, 공모주 청약 정보 (29) | 2024.04.22 |

|---|---|

| 디앤디파마텍 수요예측 결과 공모가 33000원, 상장일 확정 (28) | 2024.04.22 |

| 코칩 공모주 청약 일정, 수요예측, 공모가, 장단점 (45) | 2024.04.16 |

| 하나33호스팩 청약 1일차 경쟁률 및 균등, 비례배정 예상 (39) | 2024.04.15 |

| 민테크 공모주 청약 일정, 수요예측, 상장일 정보 (39) | 2024.04.15 |

댓글