치아용 보철수복 소재 전문기업 하스의 수요예측 결과가 발표되었습니다. 2,140개 기관이 참여하여 946대 1의 기관 경쟁률을 기록했습니다. 공모가 희망 밴드 상단을 33% 초과한 16,000원으로 결정되었습니다. 하스 수요예측 결과, 공모가, 상장일, 장단점 등의 정보를 알아보겠습니다.

하스 수요예측 결과

1. 하스 수요예측

국내외 2,140개의 기관이 참여하여 946.4대 1이 기관 경쟁률을 기록하였습니다.

2. 의무보유 확약

의무보유 확약은 6.36%를 보였습니다. 조금 낮은 보통 수준입니다.

3. 청약 일정

청약일은 6월 24일(월)~25일(화)이며, 환불일은 6월 27일(목)입니다.

하스 공모가 16,000원

1. 하스 공모가

1) 공모가 희망밴드는 9,000원~12,000원이었습니다.

2) 16,000원 이상을 제시한 비율이 89% 이상이었습니다. 공모가는 16,000원으로 확정되었습니다.

2. 주관사 및 최소 청약 수량

1) 주관사는 삼성증권입니다.

2) 최소 청약 수량은 20주로 16만 원의 청약 증거금이 필요합니다.

3) 일반 청약 한도는 온라인 전용 고객(50%)은 11,000주로 8,800만 원의 증거금이 필요합니다.

4) 일반 청약 한도 100% 고객은 22,000주로 1억 7,600만 원의 증거금이 필요합니다.

5) 청약 수수료는 2,000원입니다.

하스 상장일, 유통금액

1. 하스 상장일

하스 상장일은 7월 3일(수) 단독 상장 예정입니다.

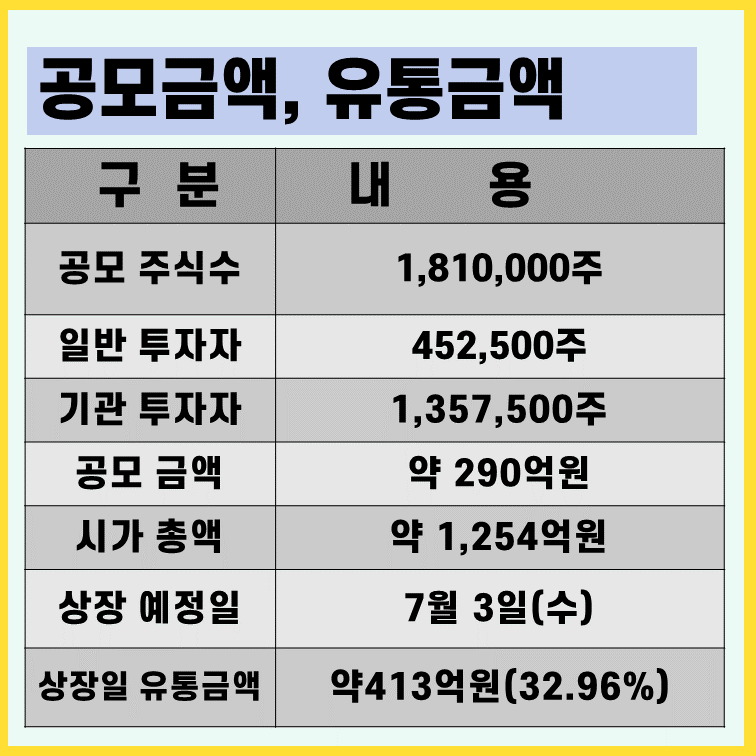

2. 공모금액 및 유통금액

1) 공모 주식수는 1,310,000주이며, 일반 투자자 452,500주, 기관 투자자 1,357,500주가 배정되었습니다.

2) 공모 금액은 약 290억 원이며, 시가 총액은 약 1,254억 원입니다.

3) 상장일 유통 물량은 전체 주식의 32.96%이며, 유통 금액으로는 약 413억 원입니다.

3. 공모자금 사용계획

1) 시설자금

강릉 제3 공장 리모델링, 검사, 실험 장치 구매 등에 135억 원을 사용할 계획입니다.

2) 운영자금

마케팅, 인건비 등에 74억 원을 사용할 계획입니다.

3) 채무상환자금

공장 부지 및 건물 구입 등으로 발생한 차입금에 대한 상환 자금으로 45억 원을 사용할 계획입니다.

4) 기타

신제품 및 서비스 개발을 위한 비용으로 30억 원을 사용할 계획입니다.

손익계산서 및 사업내용

1. 손익계산서

1) 2023년 매출 160억 원, 당기순이익 18억 원(이익률 11%)을 달성하였습니다.

2) 2024년 1분기 매출 43억 원, 당기순이익 6.5억 원(이익률 15%)을 달성하였습니다.

3) 이익을 달성하고 있는 흑자 기업이며, 이익률도 좋은 편입니다.

2. 사업내용

1) 회사 개요 및 주력 사업

- 2008년 설립된 치과용 수복 소재 제조 기업

- 리튬 디실리케이트 결정화 유리(lithium disilicate glass-ceramics)와 지르코니아(zirconia) 소재 제조가 주력 사업

2) 주요 기술 및 제품 개발

- 리튬 실리케이트계 결정화 유리를 이용한 치과용 보철 수복물 소재 개발 및 양산

- 투광성이 조절되는 치과용 보철물 소재와 무기분말 필러 유무기복합체 소재 개발 및 양산

3) 생산 시설 및 향후 계획

- 강릉 제1, 2 공장 운영 중이며, 제3공장 부지 및 건물 매입

- 제3공장 리모델링을 통해 결정화 유리 및 유기물 기반 신제품 개발 기술 확보 및 생산능력 증대 계획

- 2026년까지 500억 원 이상의 매출 목표

4) 회사 제품, 기술력 확인

회사 홈페이지에서 제품과 기술력을 확인하세요.

하스 장단점

1. 장점

1) 흑자기업으로 회사 규모와 유통 물량이 가벼워 상장일 수익이 기대됩니다.

2) 단독 상장 일정도 좋습니다.

2. 평가

공모가 고평가 논란은 있지만 규모가 작은 기업이라 상장일 수익이 기대됩니다.

3. 최근 공모주 상장일 실적

1) 6월 상장한 그리드위즈, 라메디텍, 씨어스테크놀로지 등 3 종목은 모두 100% 이상의 수익률을 기록했습니다.

2) 다른 종목들도 좋은 수익 주기를 기대합니다.

4. 7월 공모주 청약 일정

7월 공모주 청약 일정 달력, 분석 정보는 아래 글에서 확인하세요.

결론

치과용 보철 수복 소재 전문기업 하스의 수요예측 결과, 기관 경쟁률이 946.4대 1을 기록하며 높은 관심을 받았습니다. 공모가는 희망 밴드 상단을 33% 초과한 16,000원으로 결정되었습니다. 상장일은 7월 3일(수)로 예정되어 있으며, 공모 금액은 약 290억 원, 시가 총액은 약 1,254억 원입니다. 상장일 유통 물량은 전체 주식의 32.96%로 약 413억 원 규모입니다. 회사는 2026년까지 500억 원 이상의 매출 목표를 가지고 있으며, 장점으로는 흑자기업이라는 점과 단독 상장 일정이 좋다는 점 등이 있습니다. 다만 공모가 고평가 논란이 있으나, 규모가 작은 기업이라 상장일 수익이 기대됩니다. 성공 투자하시기 바랍니다.

<같이 보면 좋은 글 소개>

더 경기패스 홈페이지 신청 방법 및 혜택 총정리

5월부터 전국적으로 K-패스 사업이 진행되고 있습니다. 더 경기패스는 K패스를 기반으로 경기도민에게 더 많은 혜택을 제공합니다. K패스와 달리 횟수 제한, 금액 제한 없이 무제한으로 지원합니

sosoincome.tistory.com

'경제관련' 카테고리의 다른 글

| 시프트업 수요예측, 청약 일정, 상장일 정보 (23) | 2024.06.25 |

|---|---|

| 2024년 7월 공모주 청약 일정, 12개 종목 분석 (22) | 2024.06.24 |

| 이노스페이스 수요예측 결과 공모가 43300원, 상장일 (30) | 2024.06.19 |

| 에이치브이엠 수요예측 결과, 공모가 18000원 확정 (28) | 2024.06.18 |

| 하이젠알앤엠 수요예측 결과, 공모가 7천원, 상장일 확정 (33) | 2024.06.17 |

댓글